新闻中心

杏彩平台官网2021年“十四五”中国医疗器械行业市场前景趋势报

2024-11-21 04:32:39 | 来源:杏彩体育平台app 作者:杏彩体育官网随着国家对医疗行业发展的愈发重视,鼓励创新和加速审批等利好政策不断出台,人们医疗卫生支出增加和健康意识增强,将驱动医疗器械市场的进一步发展,预计到2021年,医疗器械市场规模将达到8336亿元,年复合增长率为18.1%。

数据显示,从医疗器械细分领域市场来看,医疗设备占比最大达57%;其次为高值医用耗材、低值医药耗材及体外诊断,分别占比20%、12%、11%。

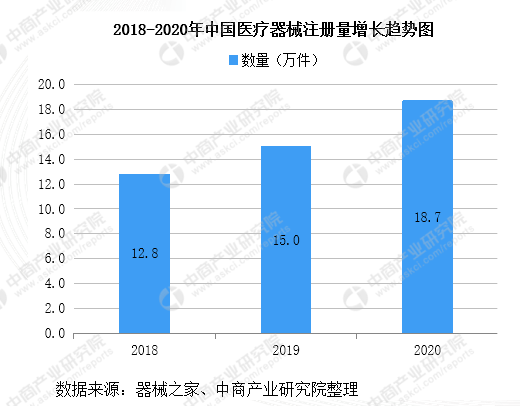

在医疗器械产品方面,2020年,全国有效产品注册量达187062件,同比增长24.7%;其中,二类产品首次注册量为15156件,三类产品首次注册量为865件。

随着中国医疗器械产业的发展,全国已形成了几个医疗器械产业集聚区和制造业发展带,粤港澳大湾区、长三角地区及京津环渤海湾3大区域成为国内的医疗器械产业集聚区。据不完全统计,3大区域医疗器械的总产值和总销售额占全国总量的80%以上。因为各区域所具有的条件不同,这3大产业集聚区呈现出不同的地域特点。

1. 粤港澳大湾区地区(深圳):突显高科技特色粤港澳大湾区以深圳为中心,包括珠海、广州等地。该地区医疗器械的发展经历了两个阶段。第一阶段是创业阶段:在这一时期,一些富有冒险精神的创业者聚集于此,从事新产品的研发与生产;国家也在这一时期投巨资创办了几个对后来发展有很大影响的企业,例如深圳安科公司等;粤港澳大湾区的电子元器件、部件及相关产业较为发达,电子部件价格相对低廉;电子工程类工程师人才聚集,观念超前,拆解、设计能力也较强;物流业发达,可借鉴的国外产品丰富。这些特点使医疗电子产品在这里具有配套加工基础,得以迅速发展。

以深圳为中心的粤港澳大湾区在综合性高科技医疗器械的研发、生产上具有明显优势,主要产品涵盖监护仪、超声诊断仪、磁共振仪等医学影响设备,以及伽马刀、X刀等大型立体定向放疗设备、肿瘤热疗设备等。其中,深圳医疗器械产业区的总产值以每年超过30%的速度递增,出口贸易发展迅速。相比其他地区,深圳医疗器械产业的优势在于其电子、计算机、通信及机电一体化等领域多年积累的工业基础。深圳的现代医疗器械产业,正是综合了自身在这些领域的高新技术成果,再加上当地政府优惠的政策、开放的机制和市场等因素的激励,逐渐形成了集约化优势,才得以蓬勃发展。

在过去的30年时间里,深圳医疗器械产业得到了迅速的发展。现已拥有600多家医疗器械生产企业,1500多家医疗器械经营企业,年产值超过240亿元,产品外销比例超过60%,成为中国最重要的医疗器械产业集群之一。随着深圳经济特区的迅速崛起,深圳成功完成了第一次产业升级,高科技产业现已成为深圳的核心支柱。20世纪80年代末,深圳安科高科技股份有限公司的成立,标志着以高科技为主的深圳医疗器械产业的起步。此后,一批创业者在深圳开始了艰难的创业历程,其中的佼佼者现已成长为产业的龙头企业。

2. 环渤海地区(京津冀):诊断治疗产业群引人注目环渤海地区主要以北京为中心,包括河北省、天津市等。进入了21世纪后,随着国内其他地区基础加工业的快速发展,加之环渤海湾地区医疗器械产业发展势头较好,包括天津、辽宁、山东地区,一个涵盖数字X射线设备(DR)、磁共振成像系统(MRI)仪、数字超声仪、医用加速器、导航定位设备、呼吸机、骨科器材、心血管器材等产品的企业群正在形成。

一类是有着国企背景的大企业,它们拥有一定的产业基础、技术积累、规模优势、大型生产设备和厂房等,中小企业曾经比较难与之竞争。但由于国企受到体制、机制上的制约,企业的创新动力不如民营中小企业。

另一类是中小型创新企业,这类企业通常能够抓住技术更新换代所带来的契机,并借助政府的政策支持及本身所具有的科技能力,在数字化医疗设备这一领域取得突出成绩。然而技术上的优势转换成产品优势或品牌优势并非易事,受多种因素影响,靠技术优势进入医疗器械领域的企业,如何实现可持续发展正面临较为严峻的挑战。

以北京地区为核心的研发成果向外扩散是环渤海湾地区医疗器械产业的一个突出特点,由于北京地区生产成本较高,导致许多技术成果向其他地区转移,其中向粤港澳大湾区和长三角地区转移较多。清华大学、北京大学、北京航空航天大学分别在深圳建立了分院,中国科学院也分别在深圳、苏州建立了医疗器械研究院等。

3. 长三角地区:中小型企业表现突出长三角地区以上海为中心,包括浙江、江苏、安徽等省。众所周知,上海具备雄厚的工业基础。在计划经济时代,无论在产品质量上还是在技术研发上,上海医疗器械产业都被视为中国医疗器械产业的领头羊。

长江三角地区医疗器械产业聚集区发展迅速,中小企业活跃,产业特色比较明显。长三角地区的一次性医疗器械和医用耗材在国内市场的占有率超过一半,代表性的产业有苏州的眼科设备、无锡的医用超声、南京的微波设备和射频肿瘤热疗设备、宁波的MRI产业等。加之以高科技为特征的上海医疗器械产业,长三角地区医疗器械产业聚集区已成为我国医疗器械创新、研发与生产的重要基地。

长三角地区,尤其是江、浙两省的医疗器械还有一个特点就是小而全。产品包括眼科、骨科、手术器械、一次性医疗器械等多个方面,基本涵盖了医院日常需要的常规医疗器械。目前,长三角地区的医疗器械规模与产值在国内所占比例最大,江苏省是全国最大的医疗器械生产区域,上海随着科技创新中心建设的不断推进,一批新兴的医疗器械前沿技术与创新产品陆续问世,发展前景广阔。

综合第三方咨询公司数据得知,近十年来(2009-2019)全球医疗器械市场销售总额稳中有升,从2009年的3080亿美元上升到2019年的4516亿美元左右,并预测到2024年该产值将达5945亿美元。

从涨幅来看,2015年以后市场规模增长明显加快,这是互联网等通信技术革新带来的连锁发展。而未来5年(2020-2024)的增长速度更是喜人,预计其增长额是过去5年(2015-2019)的70%以上。这足以说明,疫情之下医疗器械产业蓬勃发展是全球的大趋势。

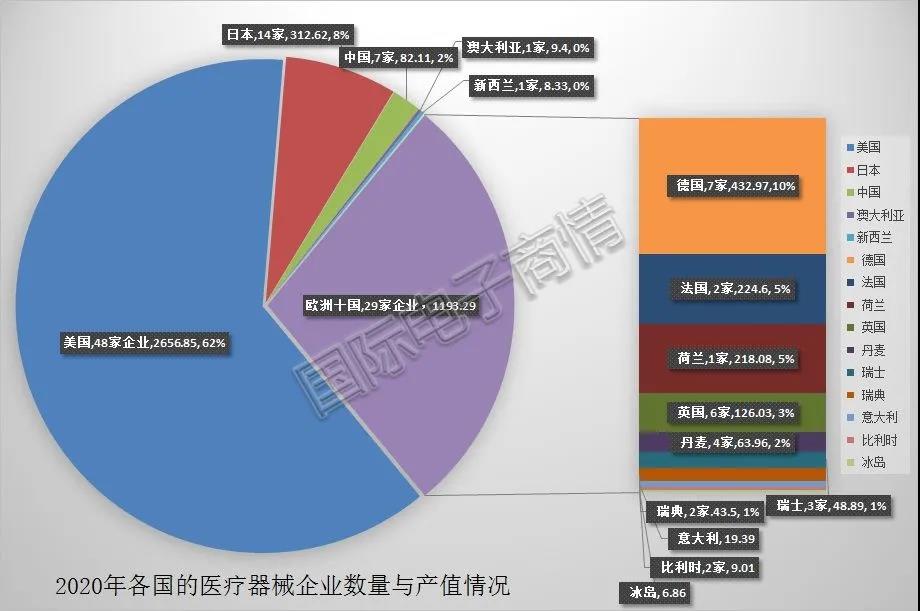

从区域分布上看,美国、欧洲、日本在创新速度和水平上保持领先,尤其是高端医疗器械市场,它们占据了近90%的市场份额。不过,中国、印度、俄罗斯、巴西等医疗器械市场和产业的发展速度惊人,值得产业持续投入。

从企业层面来看,尽管市场前景巨大,但医疗器械产业的进入门槛很高,这导致目前竞争格局高度集中且固定。

医健趋势参考了国外行业媒体Medical Design and Outsourcing的“2020 BIG 100”数据,并补充了6家未纳入榜单的企业,汇总出“2020全球医疗器械企业百强名单”。经初步计算,2020年全球前十的医疗器械企业占据44%的市场份额;排名在前11-30的企业占33%,余下企业占23%。

其中,美国上榜的企业最多,共48家,产值占全球的62%以上;但其中超过70%的产值集中在前20名里的15家美企业,发展并不均衡。其次,欧洲共有十国的企业上榜,这29家企业贡献了约占全球28%的产值。中国共有7家企业上榜,依序是迈瑞医疗、新华医疗、乐谱医疗、微创医疗、鱼跃医疗、东富龙、现代牙科集团。

从细分领域来看,这些上榜企业集中在以下15个医疗领域:IVD、心血管科、影像诊断、骨科、眼科、普通外科和整形外科、内窥镜、药物传输系统、牙科、糖尿病管理、创面处理、卫生保健IT、神经科、肾脏科、耳鼻喉。

数据显示,上述15个领域占据了总医疗器械市场84%的市场份额,并且还在不断成长,相信对于后来者入局是一个较好的指引方向。

最后从产业链的角度看,目前全球已经形成一条完整的医疗器械产业链。它包括了上游的电子产业、生物产业、材料产业,以及下游的医院、健康产业和家庭个人。其中,最关键的电子产品有检测设备、电子仪表等。

据观察,在这条产业链中,中小企业是技术/产品创新的主流,大型企业则通过并购注资等整合方式,汲取规模化红利,促进产业协同发展。因此,发达国家的医疗器械产业已经进入资本时代,整合并购是未来的趋势之一;中国医疗产业也正在借鉴这一发展模式。而监管压力依旧是各国企业不可回避的必要挑战。

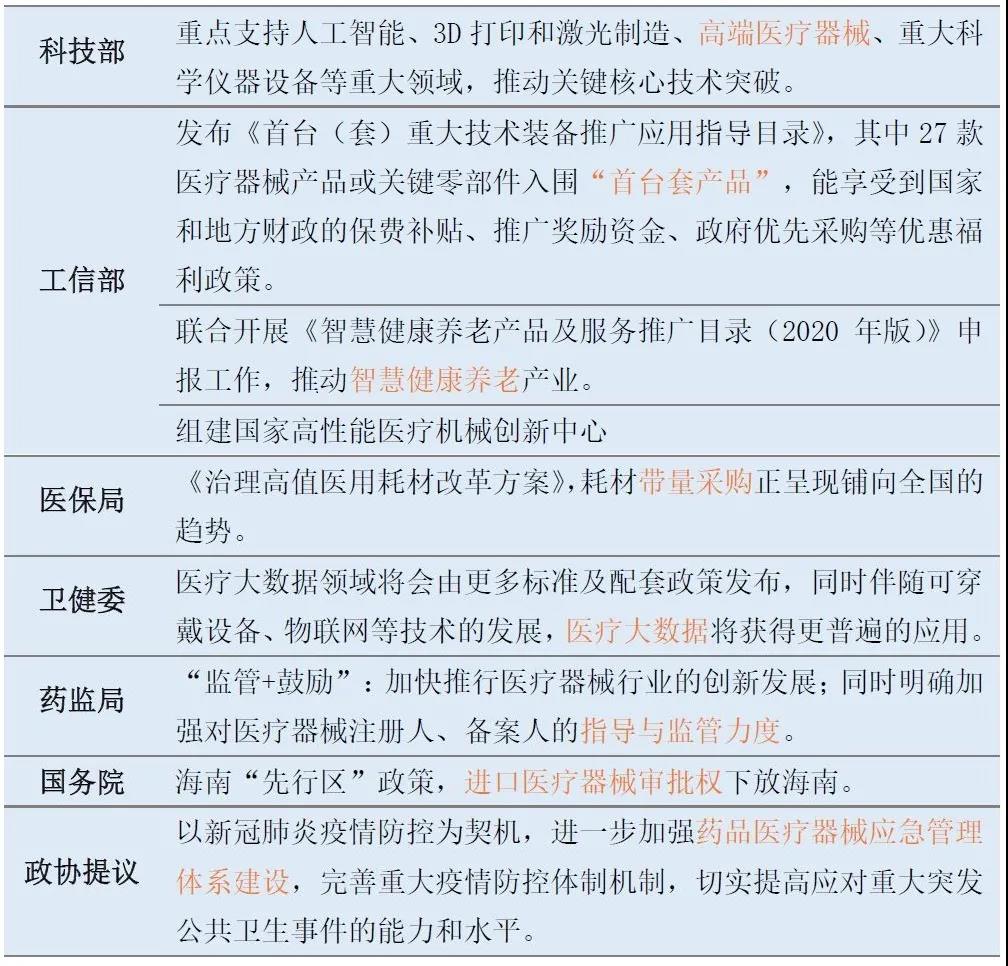

必须指出,2021年是国家“十四五”发展规划的第一年,国家对于医药工业早有总体部署。主要分为重点任务和保障措施两大类:

(1)技术创新层面,本土研发投入只增不减,同时国际协同创新也具可行性。这会促使经营类公司数量会大幅减少,专业化/规模化医疗制造类企业的地位和营收会直线)企业

层面,“合作”会是未来数年里的主旋律,企业更佳重视知识产权,专利合作前景会非常广阔;(3)产业链

方面,会遵循“海外技术-中国制造-全球市场”的链条持续发展,中国不会抛弃现有的生产制造优势;(4)资本

层面,资本与产业合作将更加精密,海内外的并购日益活跃,资本投资和政府资助共同促进新项目的落地和应用;(5)地域

方面,趋向于园区专业化的方向,围绕产品领域形成产业群产业链,由此国内会在深圳、江西、江苏苏州、浙江桐庐/玉环等地出现大型的医疗器械产业园;(6)服务

方面,以电子技术为核心的服务业会日益发展壮大,譬如委托开发、第三方检测、开放实验室等服务模式会日渐普及;同时,例如院内工程、整体化销售方案、医保费用管理等新业态也有望涌现。

根据第七次全国人口普。

杏彩平台官网

杏彩体育官网

杏彩体育官网

联系人:希莱恒

手 机:0755 - 26855736

邮 箱:info@dssjsg.com

地 址:广东省深圳市光明新区双明大道315号易方大厦10层

商务咨询

商务咨询